Votre entreprise est amenée à participer à des ventes triangulaires ? Découvrez les règles qui s’appliquent dans le cadre d’une opération triangulaire :

- Comment les ventes sont-elles facturées lors des opérations triangulaires ?

- Quelles sont les règles applicables en matière de TVA intracommunautaire en fonction du lieu de départ et de destination ?

Tout savoir sur le fonctionnement d’une opération triangulaire

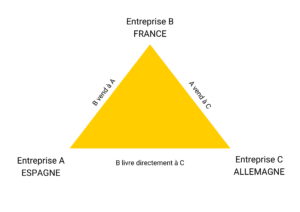

On parle d’opération triangulaire lorsque 3 entreprises distinctes, situées dans 3 États membres de l’Union Européenne, participent à un même flux physique de marchandises.

Ainsi, une entreprise française A peut acheter de la marchandise à un fournisseur espagnol B pour la revendre à un client allemand C. Lors d’une opération triangulaire, très répandue dans l’industrie, on considère que l’entreprise en France est une société “intercalaire” ou “acheteur/vendeur” étant donné que la marchandise est directement exportée depuis l’Espagne (fournisseur) vers l’Allemagne (client).

Les règles de TVA sur les ventes triangulaires

La Directive du 16 décembre 1991, simplifiée par la commission européenne en 1992, stipule que l’entreprise B qui est la société dite “intercalaire” ne peut pas échapper à la taxe sur la valeur ajoutée lors d’une opération triangulaire : elle est redevable de la TVA lors des opérations triangulaires.

Toutefois, des mesures de simplifications ont été prévues, encadrées et précisées au fil évolutions de Directives TVA.

Dans notre exemple d’opération triangulaire, l’entreprise française B devrait hors simplification s’identifier soit en Espagne ou bien soit en Allemagne.

Un expert en TVA pour déclarer vos ventes, simplifier vos démarches et gagner du temps : Prendre RDV

Opérations triangulaires : principes

Voici les règles de principe à connaître pour une opération triangulaire :

- Lors d’une opération triangulaire, une seule des deux ventes est exonérée.

- Lorsque l’entreprise française B est identifiée dans le pays de départ de la marchandise, ici l’Espagne, elle doit communiquer son numéro de TVA intracommunautaire espagnol à son fournisseur A. Le fournisseur espagnol A pourra ainsi émettre la facture de vente à la société française A en TTC avec la TVA espagnole, à récupérer selon les règles en vigueur en Espagne. L’entreprise A pourra ensuite facturer son client C en Allemagne. Ce second flux financier, considéré comme livraison intracommunautaire est ainsi exonéré de TVA au départ de l’Espagne. La société Allemande C sera ainsi facturée en HT avec le numéro espagnol de B.

- Lorsque l’entreprise française A est identifiée dans le pays de destination de la marchandise, ici l’Allemagne, c’est l’inverse : le premier flux financier, du fournisseur espagnol A vers l’intermédiaire français B, sera exonéré. Ainsi, B devra fournir son numéro de TVA allemand au fournisseur espagnol : ce dernier facturera à l’entreprise française B la marchandise en HT à l’aide du numéro intracommunautaire allemand en indiquant l’Allemagne comme pays de livraison. Puis, A facturera à C en TTC avec de la TVA allemande.

- Lorsque l’entreprise française A est identifiée dans les 2 pays, elle doit utiliser le numéro de TVA intracommunautaire qu’elle possède dans le pays de départ des biens (ici, l’Espagne qui se charge du transport de la marchandise vers l’Allemagne).

Opérations triangulaires : simplifications

Quid si B n’est identifié à la TVA dans aucun des deux Etats membres, ni celui de départ ni celui d’arrivée ? L’article 141 de la Directive 2006/112/CE du 28 novembre 2006 prévoit des mesures de simplification pour la taxation de l’opération triangulaire. En effet, grâce à celle-ci, la société intercalaire peut échapper à la taxe sur la valeur ajoutée lors des opérations triangulaires.

Mais attention, pour que ces mesures soient applicables, il faut que les 3 entreprises en relation dans l’opération triangulaire soient chacune identifiées dans leur pays respectif et que la société acheteur/revendeur ne soit pas identifiée dans le pays de départ et/ou de destination des biens.

Attention : Tous les Etats membres n’ont pas de critères identiques quand à la non-application de la simplification. Dans certains pays, une immatriculation à la TVA dans le pays de départ ou d’arrivée pourrait ne pas être excluante de l’application de la simplification. Il convient d’effectuer une vérification des critères au cas par cas.

La simplification est également applicable lorsque, lors d’une opération triangulaire, l’entreprise intercalaire est une société hors Union Européenne identifiée dans un État membre qui n’est ni le lieu de départ, ni le lieu de livraison de la marchandise.

Vous voulez en savoir plus sur la taxation dans le cadre du transport et de l’exportation de marchandises lors d’une opération triangulaire ? Les experts de Fiscalead sont à votre disposition pour tout vous expliquer sur vos obligations lors d’une opération triangulaire : découvrez nos services si vous êtes assujetti à la TVA.